Vous retrouverez ici les particularités de 46 professions libérales que nous réalisons.

Vous pouvez sélectionner la profession souhaitée par simple sélection dans le menu de gauche, et par simple clic sur les pictogrammes.

Vous pouvez télécharger ici la plaquette complète

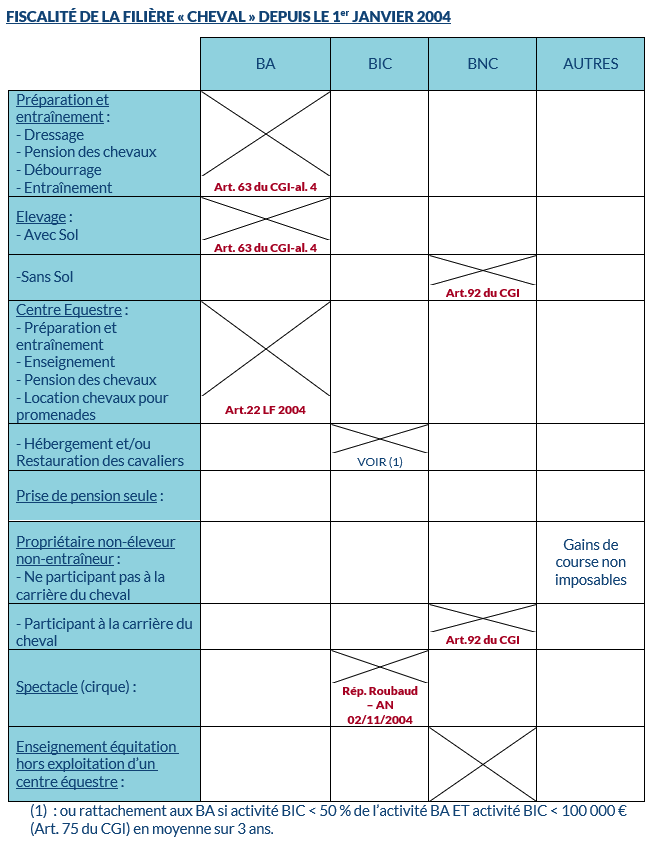

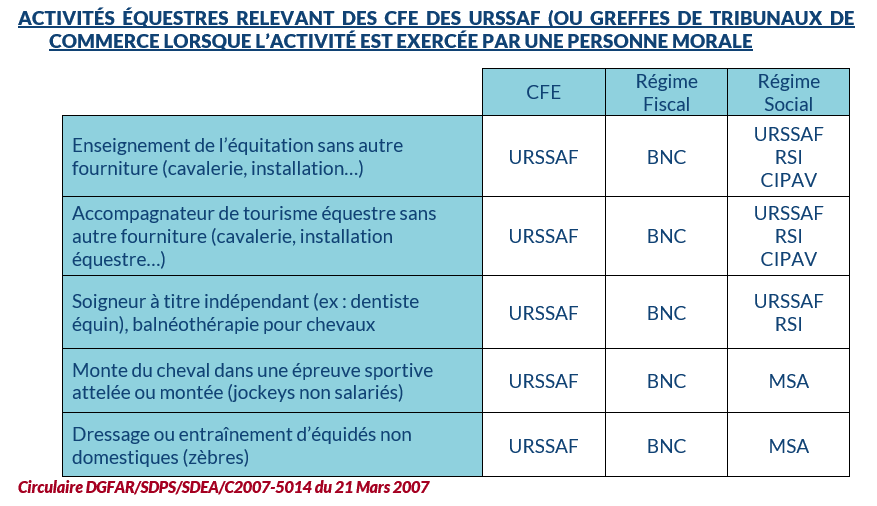

Les activités équestres sont les activités ayant un rapport avec les équidés.

Sont notamment concernées les professions suivantes : les préparateurs et entraîneurs de chevaux, les éleveurs, les centres équestres, les preneurs en pension de chevaux, les propriétaires non-éleveurs non-entraîneurs et les exploitants de chevaux pour le spectacle.

A - BÉNÉFICES NON COMMERCIAUX

• Dentiste équin :

Les dentistes équins exercent une activité en toute indépendance auprès de professionnels des activités équestres. De ce fait, leurs revenus sont imposables dans la catégorie des Bénéfices Non Commerciaux.

Réponse DSF de RENNES – 3 Février 2004

• Propriétaires et éleveurs de chevaux de courses :

Les déficits dégagés par les propriétaires-éleveurs de chevaux de courses sont considérés comme étant afférents à une activité non commerciale professionnelle lorsque les conditions suivantes sont réunies :

- Le propriétaire doit avoir pris les décisions relatives au cheval dès l’achat de celui-ci ;

- Le temps consacré par le propriétaire à l’entraînement de son cheval doit être habituel et constant. Le lieu de résidence du propriétaire doit en effet être proche du champ de courses et du lieu de pension de ses chevaux ;

- L’exercice de cette activité implique la mise en œuvre d’une science ou d’un art ;

- La baisse importante de l’activité ne peut correspondre à un changement d’activité lorsqu’un propriétaire vend la majorité de son écurie et rachète un effectif comparable dans les années suivantes.

CAA Paris du 22 Octobre 2004 – n° 00-3557

Attention : Les propriétaires de chevaux de course ayant recours à un entraîneur salarié relèvent des Bénéfices Agricoles.

BOI-BA-CHAMP-10-20 § 35

• Immobilisations et amortissements des chevaux :

Les chevaux peuvent être immobilisés dès la date de leur naissance, à la condition qu’ils soient destinés à la course (trot ou galop) ou à la selle et non frappés d’inaptitude.

Les chevaux ne remplissant pas les conditions requises pour être immobilisés sont obligatoirement compris dans les stocks.

D’un point de vue comptable, à la date de sa naissance, le poulain est inscrit à un compte d’immobilisation en cours. Au 1er jour de l’exercice qui suit celui de sa naissance, il est transféré dans un compte d’immobilisation. C’est à compter de cette date que l’amortissement du cheval de course ou de selle peut être constaté.

L’annuité d’amortissement des chevaux inscrits en immobilisations doit toujours être calculée selon le mode linéaire. D’une manière générale, l’amortissement se calculera sur une durée de 3 ans.

Les gains réalisés par les entreprises à l’occasion de la vente de chevaux inscrits à un compte d’immobilisation sont taxés selon les règles applicables aux plus-values de cessions d’éléments d’actif.

BOI-BA-BASE-20-10-20 § 230 et s.

BOI-BA-BASE-20-20-20-30 § 170 à 240 (Pour l’inscription en stocks)

B - INCIDENCES PASSAGE BA

- Assujettissement TVA au taux réduit (hors exonération : enseignement)

BOI-TVA-SECT-80-10-30-30

- Régime d’imposition réel (normal ou simplifié) obligatoire

- Exonération Contribution Économique Territoriale

BOI-IF-CFE-10-30-10-20

- Exonération Taxe Foncière sur propriétés bâties (bâtiments exclusivement affectés aux BA)

BOI-IF-TFB-10-50-20

Depuis le 1er Janvier 2014, les activités équestres relèvent du taux normal de TVA.

Les activités de spectacle sont exclues du régime agricole et sont donc soumises au taux normal de la TVA. Pour autant, les recettes liées à l’organisation de spectacles équestres qui peuvent être assimilés, selon les cas, à des spectacles de cirque ou à des spectacles de variétés, peuvent bénéficier du taux réduit de 5,5 % sur le fondement de l’article 279b bis du CGI.

Depuis le 1er janvier 2015, le taux de 5,5 % est applicable aux droits d’entrée perçus par les organisateurs de réunions sportives.

BOI-TVA-LIQ-30-20-40 § 40

Les sommes perçues par les jockeys et drivers de chevaux de course au trot sont soumises à la TVA au taux normal.

BOI-TVA-SECT-80-10-30-50 § 80

Les jockeys de galop, bien que relevant des BNC, ont le statut juridique de salarié du propriétaire du cheval, leurs montes jockeys sont gérées par France Galop et ne sont assujetties ni à TVA ni à la Contribution Économique Territoriale.

Les gains de course hippique perçus à compter du 1er Janvier 2021 ne sont plus soumis à la TVA.

En effet, la CJUE considère que ces gains sont soumis à un aléa (en fonction du classement à la course) et que leur versement ne constitue pas la rémunération de la mise à disposition du cheval par son propriétaire à l’organisateur d’une course hippique.

En revanche, la rémunération perçue en contre partie de la mise à disposition d’un cheval, indépendante du classement du cheval à une course, reste toutefois soumise à TVA.

CJUE 10-11-2016 affaire n°432/15

Article 52 de la Loi de finance pour 2021

Les praticiens et auxiliaires médicaux dont les professions sont règlementées sont exonérés de TVA, sans option possible, pour les soins qu’ils dispensent aux personnes. De ce fait, les dentistes équins ne peuvent bénéficier de cette exonération et sont donc assujettis à la TVA au taux normal.

Les activités d’éleveurs sans sol et de propriétaires non-éleveurs non-entraîneurs (activités taxables dans la catégorie des Bénéfices Non Commerciaux) sont imposables à la Contribution Économique Territoriale. Les autres activités équestres sont quant à elles exonérées de Contribution Économique Territoriale.

BOI-IF-CFE-10-30-10-20

A - CRITERES D’AFFILIATION A LA MSA ET NOMBRE D’EQUIDES

Pour être affilié au régime social agricole en tant que non salarié, il ne suffit pas d'exercer une activité agricole. Encore faut-il que l'activité exercée soit d'une importance suffisante.

Jusqu'à la parution de l'arrêté du 21 Février 2007, les activités réalisées avec des équidés ne pouvaient donner lieu à l'affiliation au régime social agricole que sur la base de la superficie réelle (soit une superficie en hectares au moins égale à une demi-surface minimum d'installation (SMI fixée par arrêté ministériel pour chaque département)), ou sur la base d'une activité appréciée en temps de travail d'une durée annuelle d'au moins 1 200 heures.

Afin de faciliter l'affiliation des personnes concernées, l'arrêté du 21 février 2007, modifiant l'arrêté du 18 septembre 1985 qui comprend l'ensemble des productions animales faisant l'objet d'une équivalence en SMI théorique, précise que la détention de 10 équidés équivaut à une fois la Surface Minimum d’Installation, indépendamment de la surface réelle mise en œuvre et du temps annuel de travail.

Autrement dit, la détention de cinq équidés (équivalent à une demi-SMI) permet désormais l'affiliation des personnes concernées auprès du régime social agricole.

Aucune précision n'est formulée sur l'âge des équidés. Une application littérale de ce nouveau texte pourrait conduire à considérer que tout équidé, même en bas âge, devrait être décompté au regard de ce nouveau seuil réglementaire.

Par ailleurs, il convient de s'interroger sur le traitement des personnes qui détiennent cinq équidés sans exercer d'activité professionnelle et qui possèdent les animaux pour leurs propres loisirs. Il est permis de penser que ces personnes ne devraient pas être affiliées au régime social agricole.

Arrêté du 21 Février 2007

B - ACTIVITES DE PREPARATION ET D’ENTRAINEMENT DES EQUIDES DOMESTIQUES

L’article 38 (I et II) de la loi n° 2005-157 du 23 Février 2005 relative au développement des territoires ruraux qualifie d’activités agricoles, à l’exclusion des activités de spectacle, les activités de préparation et d’entraînement des équidés domestiques en vue de leur exploitation.

Toutefois, cette qualification n’est pas sans conséquence en ce qui concerne le régime social des activités équestres.

→ Convention collective nationale concernant le personnel des centres équestres du 11 Juillet 1975 - N° 3603 - Etendue par arrêté du 14 Juin 1976 (JONC 8 Août 1976)

Les commissions versées aux agents commerciaux indépendants constituent des Bénéfices Non Commerciaux.

Lorsqu’ils effectuent des opérations commerciales pour leur propre compte, les revenus provenant de cette activité relèvent des Bénéfices Industriels et Commerciaux.

Les agents commerciaux qui exercent concomitamment une activité de représentant salarié pour le compte d’autres maisons sont imposés au titre des Bénéfices Non Commerciaux pour leur activité d’agent commercial indépendant et au titre des Traitements et Salaires pour leur activité de représentant.

Les agents commerciaux doivent se faire immatriculer, avant le début de l’activité, sur un registre spécial tenu au greffe du Tribunal de Commerce ou du Tribunal de Grande Instance. Cette immatriculation doit être renouvelée, sous le même numéro, tous les 5 ans, avant l’expiration de ces périodes.

BOI-BNC-CHAMP-10-30-50 § 120

A - DISTINCTION ENTRE COMMISSIONNAIRE, COURTIER ET AGENT COMMERCIAL

• Commissionnaire :

Il agit en son nom, sous sa responsabilité, et pour le compte d’un commettant. Il exerce une activité commerciale, et est donc imposé en BIC.

BOI-BNC-CHAMP-10-10-20-40 § 130 et 140

• Courtier :

Il est chargé de rapprocher des contractants sans intervenir dans l’acte final, sans être lié par un contrat. Il exerce une activité commerciale, et est donc imposé en BIC.

BOI-BNC-CHAMP-10-10-20-40 § 170 à 190

• Agent Commercial :

Il est le mandataire chargé de négocier pour le compte d’un mandant (signature d'un Mandat).

- s’il perçoit des commissions, il est imposé en BNC.

- s’il perçoit des salaires, il est imposé en Traitements et Salaires.

- s’il effectue des opérations commerciales pour son propre compte, il relève des BIC.

BOI-BNC-CHAMP-10-30-50 § 110 à 140

B - BÉNÉFICES NON COMMERCIAUX

• Catégorie d’imposition :

En l’absence de lien de subordination, la profession de démarcheur indépendant relève de la catégorie des BNC.

CAA Bordeaux du 13 Juin 2002 – n° 98-1748 et CE du 21 Mars 2003 – n° 249673

L’activité d’animation de vente en grandes surfaces est imposable en BNC sous conditions.

CAA Bordeaux du 18 Décembre 2001 – n° 99-3

L’activité d’intermédiaire pour le placement de produits d’investissements relève de la catégorie des BNC (si présence d’un mandat).

BOI-BNC-CHAMP-10-30-50 § 430

Le mandataire d’un courtier est quant à lui imposable dans la catégorie des BIC.

BOI-BIC-CHAMP-60-10 § 455

Une EURL mandatée par un intermédiaire dans l’achat et la vente de fonds de commerce est imposable en BNC lorsque la rémunération est versée par le mandant et non par les parties contractantes.

CE du 23 Février 2001 – n° 215193 et 217769

Lorsque l’Agent commercial perçoit une rémunération fixe, celui-ci demeure imposable dans la catégorie des Bénéfices Non Commerciaux.

CE du 7 Décembre 1994 – n° 148469

Les revenus perçus au titre de la mise en location de cartes de représentation par un Agent Commercial sont imposables en Bénéfices Non Commerciaux.

CAA Paris du 11 Décembre 1990 – n° 89-2749

• Honoraires Rétrocédés :

Les honoraires réglés par les agents commerciaux à des sous-agents ou à des représentants peuvent être assimilés à des honoraires rétrocédés s’il s’agit d’honoraires versés à des confrères qui exercent également une activité libérale pour leur propre compte. En revanche, il ne s’agira pas d’honoraires rétrocédés si les honoraires sont versés à des collaborateurs qui exercent leur profession, placés dans un état de subordination vis-à-vis de l’Agent Commercial.

Inst. du 7 Février 1972, II-A

• Frais de repas des activités itinérantes :

L’Administration Fiscale a précisé que seuls les frais supplémentaires de repas exposés à proximité du lieu de travail sont déductibles. Au titre de l’année 2021, ces frais ne sont déductibles que pour la part excédant 4,95 € et inférieure à 19,10 € (→ maximum déductible : 14,15€).

BOI-BNC-BASE-40-60-60 § 130 et 170

Cette règle s’applique aussi bien aux activités sédentaires (médecins, dentistes, …) qu’aux activités itinérantes (agents commerciaux) ne déjeunant jamais au même endroit, et souvent très loin de leur domicile.

Réponse DGI de BERCY - 28 Juillet 2006

• Agent Commercial en Immobilier :

Les Agents Commerciaux en Immobilier ont également le statut de professionnels libéraux. Ils sont tenus de s’inscrire sur le registre spécial des agents commerciaux tenu par le greffe du tribunal de commerce de leur domicile.

Loi 2006-872 du 13 Juillet 2006 et Réponse Fouché - SENAT - 14 Décembre 2006

Nota : Ils ne sont pas à confondre avec les Agents Immobiliers, possédant une Agence et contraints, notamment, à une garantie financière.

• Cession de carte de représentation :

La cession de cartes de représentant de commerce est soumise aux Droits d’Enregistrement.

BOI-ENR-DMTOM-10-10-30 § 340

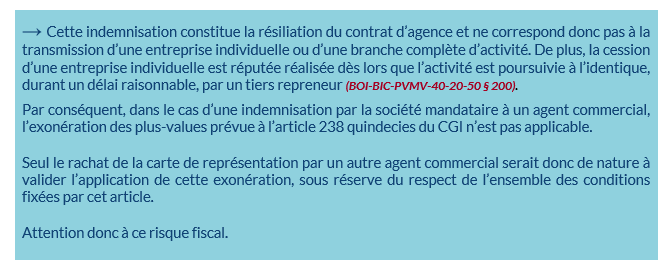

L’indemnité de rupture de contrat perçue de son mandant, par un agent commercial exerçant à titre individuel, pourra bénéficier d’une taxation en tant que plus-value professionnelle à long terme à condition que le contrat ait été conclu depuis au moins deux ans.

BOI-BNC-BASE-20-20 § 570 (Rescrit Fiscal n° 2006/26 du 28/3/2006)

Ce Rescrit Fiscal rétablit la présomption de cession d’éléments incorporels de l’actif immobilisé (CAA Paris du 20 Juillet 1993 - n° 92-1152 et CAA Lyon du 9 Avril 1997 - n° 95-725), remise en cause par l’arrêt CE du 18 Mai 2005 - n° 265038.

Partant, ce critère de cession d’élément de l’actif étant présumé, les dispositions de l’article 151 septies du CGI (exonération) sont applicables.

L’arrêt du contrat d’agent commercial à l’initiative de l’agent pour départ à la retraite ne peut entrainer le versement d’une indemnité prévue au titre de réparation pour cessation des relations avec le mandant.

En effet, l’agent commercial ne peut prétendre au versement d’une indemnité du seul fait de l’âge. Il lui appartiendrait de prouver que des circonstances particulières (santé, …) l’empêchent de poursuivre son activité.

Cassation Commerciale du 23 Novembre 2011 n°10-26.759

• Clause de non-concurrence :

Pour être licite, la clause de non-concurrence versée à un Agent Commercial doit être nécessaire à la protection des intérêts du mandant. L’objet de cette clause est donc de couvrir uniquement la clientèle visée par le contrat d’agent commercial. Lorsque celle-ci s’étend à d’autres clientèles que celles visées par le contrat, l’étendue de la clause ne peut être considérée comme étant nécessaire à la protection des intérêts du mandant.

Cassation Commerciale 15 Mai 2012 n° 11-18330

• Absence d’inscription sur le registre des agents commerciaux :

Conformément à la Loi n° 91-593 du 25 Juin 1991, la Cour de cassation a rappelé que l’application du statut des agents commerciaux n’est pas subordonnée à l’inscription du professionnel au registre spécial des agents commerciaux.

De fait, bien qu’exerçant son activité hors du champ réglementé de la profession d’agent commercial, les revenus perçus par un professionnel au titre d’une activité de démarchage doivent être assimilés à des commissions.

Cassation commerciale - n° 10-21623 du 20 Septembre 2011

C - BÉNÉFICES INDUSTRIELS ET COMMERCIAUX

Les opérations commerciales réalisées pour leur propre compte (achat – revente) par les Agents Commerciaux sont imposables en Bénéfices Industriels et Commerciaux, à raison des profits réalisés à l'occasion desdites opérations, avec application éventuelle des dispositions de l'article 155 du Code Général des Impôts (CGI).

BOI-BNC-CHAMP-10-30-50 § 140

L’activité d’agent commercial est assujettie à la TVA sous réserve du bénéfice de la franchise en base de TVA de 34 400 € (de 2020 à 2022).

Article 293 B du CGI – 2° du I

Les commissions perçues sont soumises au même taux de TVA que les produits et opérations au titre desquels ces commissions sont versées, ceci quel que soit le taux.

BOI-TVA-LIQ-10 § 40

Les commissions de négociation perçues par un intermédiaire dans le cadre d’opérations bancaires et financières sont exonérées de TVA.

BOI-TVA-SECT-50-10-10 § 20

La cession d’un contrat d’agent commercial constitue une opération comprise dans le champ d’application de la TVA.

CAA Lyon du 20 Octobre 2005 – n°01-1550

Suite à la rupture de son contrat par son mandant, seule la part des indemnités perçues par un Agent Commercial représentant la rémunération d'une prestation est taxable à la TVA.

BOI-TVA-BASE-10-10-10 § 290

Interlocuteur social unique des Agents Commerciaux :

Sécurité Sociales des Indépendants : https://www.secu-independants.fr

Il s’agit d’un professionnel indépendant, sans lien de subordination avec la personne physique ou morale qu’il représente. Il traite d’une manière continue au nom et pour le compte d’autrui.

Nécessité d’un mandat définissant la mission et l’étendue des pouvoirs de l’agent commercial ; Exercice individuel ou exercice en Société commerciale possible.

→ Organismes nationaux et syndicats professionnels

Fédération Nationale des Agents Commerciaux (F.N.A.C)

30 Avenue de l’Opéra

75 002 PARIS

Tel : 01 44 94 05 00

Fax 01 44 94 05 10

www.agentcommercial.fr

→ Code NAF

4618Z - Intermédiaires spécialisés dans le commerce d'autres produits spécifiques

→ Convention collective nationale des entreprises de commerce et de commission d’importation-exportation de France Métropolitaine du 18 Décembre 1952 - N° 3100 – Etendue par arrêté du 18 Octobre 1955 (JORF 6 novembre 1955 rectificatif JORF 22 novembre 1955).

L'agent d'assurances est le représentant ou mandataire d'une compagnie d'assurances qui place ses contrats auprès de la clientèle. À ce titre, il engage la responsabilité de la compagnie au regard de l'article 1384 du Code Civil, contrairement au courtier qui représente le client vis à vis des compagnies avec lesquelles il travaille. De ce fait, l’agent d’assurances exerce une activité libérale tandis que le courtier a quant à lui le statut de commerçant.

A - TRAITEMENTS ET SALAIRES (Article 93, 1 ter du CGI)

Normalement imposés dans la catégorie des BNC, les Agents d’Assurances peuvent être imposés, sur option et sous conditions, selon le régime des Traitements et Salaires.

• Pour bénéficier de ce régime, les agents doivent :

- encaisser des courtages et autres revenus accessoires pour moins de 10 % des commissions.

Le Conseil d’Etat qualifie de commissions les sommes perçues rattachables à l’apport ou à la gestion d’un contrat. Les autres sommes perçues de la compagnie, telles que par exemple les aides financières, ne sauraient être regardées comme des commissions et doivent donc être prises en compte pour l’appréciation des 10 %.

CE du 13 Juillet 2007 – n° 278683

- n’encaisser aucun autre revenu professionnel.

L’encaissement de commissions bancaires fait échec à l’option Traitements et Salaires.

CAA Nancy du 10 Février 2000 – n° 95-903

La simple constatation par les services fiscaux qu’un Agent perçoit d’autres revenus que ceux de l’activité d’Agent d’Assurances remet en cause l’option Traitements et Salaires.

CAA Nantes du 22 Février 2000 – n° 96-766

A titre d’exemple, les produits provenant de la refacturation de mise à disposition de salarié peuvent donc remettre en cause l’option Traitements et Salaires.

- encaisser des commissions intégralement déclarées par les tiers.

Les compagnies d’assurances ont l’obligation de déclarer les commissions qu’elles versent à leurs agents. Lorsque celles-ci dérogent à cette règle, l’option Traitements et Salaires cesse d’être applicable pour l’année concernée.

BOI-BNC-SECT-10-10 § 130

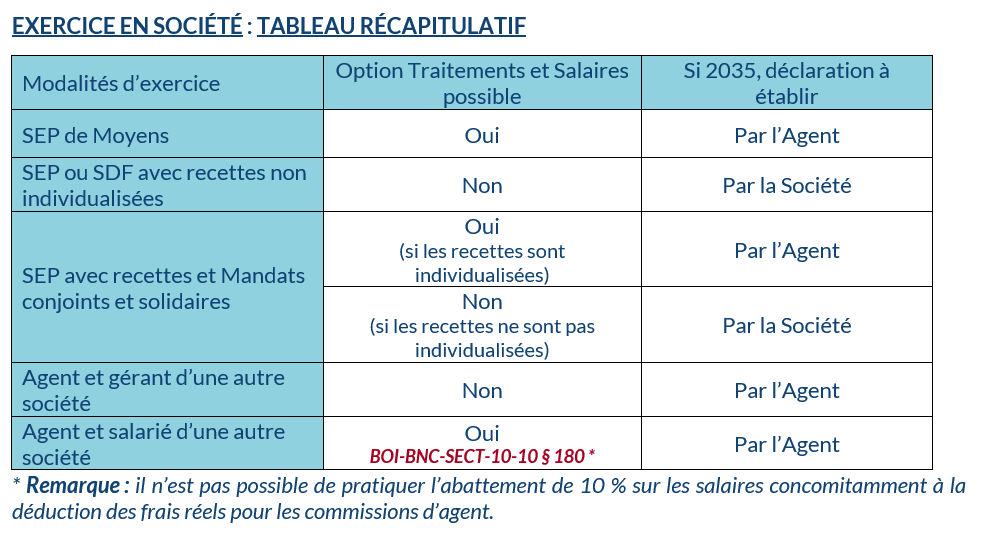

• Option Traitements et Salaires et exercice en Société :

Les Agents d’Assurances membres d’une SEP peuvent exercer l’option Traitements et Salaires à condition que la société n’ait pour but que la mise en commun des dépenses et que chaque Agent conserve la propriété exclusive de son mandat.

L’application du régime des Traitements et Salaires suppose que les commissions versées par les sociétés d’assurances soient individualisées par ces dernières et qu’elles restent acquises à chaque agent général.

Toutefois, selon le Conseil d’Etat, lorsque les membres d’une SEP ont des mandats solidaires et conjoints dont ils sont convenus de partager à égalité les produits, les compagnies d’assurances peuvent verser globalement les commissions aux agents.

Cette situation ne fait pas obstacle à l’option Traitements et Salaires à condition que ces commissions soient déclarées chaque année par les compagnies versantes.

BOI-BNC-SECT-10-30 § 10 à 50

Lorsqu’ils optent pour le régime des Traitements et Salaires, les agents d’assurances membres d’une société en participation doivent obligatoirement pratiquer la déduction de leurs frais réels.

BOI-BNC-SECT-10-30 § 160

Lorsqu’un professionnel exerce simultanément l’activité d’agent d’assurances et celle de gérant majoritaire d’une SARL dont l’objet réside dans la gestion des contrats des clients de son agence, celui-ci ne peut bénéficier de l’option Traitements et Salaires pour son activité individuelle.

CE du 16 Janvier 2006 – n° 269659 et BOI-BNC-SECT-10-10 § 150

• Option Traitements et Salaires et obligations comptables :

Les agents d’assurances qui ont opté pour le régime des Traitements et Salaires ont les mêmes obligations comptables que les professionnels soumis à l’impôt sur le revenu dans la catégorie des Bénéfices Non Commerciaux.

BOI-BNC-SECT-10-20 § 230

Le Tribunal Administratif de Cergy Pontoise (décision n°99-35404 du 2/05/2002) a même jugé qu’en l’absence de tenue d’un registre des immobilisations, un agent d’assurances bénéficiant du régime Traitements et Salaires ne peut pratiquer la déduction d’amortissements.

• Option Traitements et Salaires et obligations fiscales :

Les agents généraux d’assurances ayant fait valoir leur option Traitements et Salaires déclarent le montant de leurs commissions sur leur déclaration n° 2042. Ils sont tenus à ce titre de joindre un état détaillé de leurs recettes professionnelles permettant de distinguer les parties versantes.

BOI-BNC-SECT-10-20 § 180

Deux choix s’offrent aux contribuables placés sous le régime spécial d’imposition quant à la déduction de leurs frais :

- déduction forfaitaire de 10 % (sauf ceux exerçant en SEP) ;

- déduction de leurs frais réels.

Dans ce dernier cas, le professionnel est tenu de joindre à sa déclaration n° 2042 un état détaillé de ces frais permettant de les distinguer par nature.

BOI-BNC-SECT-10-20 § 60 s.

En cas d'option pour le régime des Traitements et Salaires, seuls les frais engagés en vue de l'acquisition du revenu, et qui sont inhérents à la fonction ou à l'emploi, peuvent être déduits au titre des frais réel.

CE 9ème chambre - 16 mars 2020 n°416108

Par ailleurs, les agents d’assurances ont pour obligation et ce, même lorsqu’ils bénéficient de l’option Traitements et Salaires, de déposer une déclaration DAS 2 (à condition que les sommes versées soient supérieures à 1 200 euros par an pour un même bénéficiaire).

BOI-BNC-SECT-10-20 § 50

• Option Traitements et Salaires et Imposition des plus-values :

L'indemnité de cessation d'activité qu'un agent général d'assurances perçoit de la compagnie dont il est le mandataire, doit être imposée dans la catégorie des BNC.

CAA Lyon 19 mars 2019 n°17ly03048.

L’option Traitements et Salaires ne couvrant que les commissions, les plus-values (court terme et long terme) doivent normalement faire l’objet d’une déclaration n° 2035.

Toutefois, les contribuables peuvent joindre une simple note annexe à la déclaration n° 2042, valant déclaration n° 2035, à condition que celle-ci comporte les précisions nécessaires à la détermination de ces plus-values.

BOI-BNC-SECT-10-20 § 210

Un agent général ayant fait valoir l’option Traitements et Salaires peut bénéficier, en cas d’adhésion à une Association de Gestion, des avantages fiscaux que lui confère son adhésion pour l’imposition de ses plus-values (à court terme).

Réponse du conciliateur fiscal d’Ille et Vilaine - 06 Octobre 2006

• Application du Crédit d’impôt pour formation du chef d’entreprise :

Les Agents d’assurances ayant opté pour l’imposition de leurs revenus professionnels selon le régime des traitements et salaires peuvent bénéficier du crédit d’impôt pour la formation du chef d’entreprise à condition qu’ils aient également opté pour la déduction de leurs frais professionnels réels. Ce crédit d’impôt n’est donc pas applicable aux professionnels qui bénéficieraient de la déduction forfaitaire de 10 % réservée aux salariés.

TA Poitiers n° 08-2543 du 1er Avril 2010

• Non déductibilité des cotisations sociales facultatives :

Les Agents d’assurances ayant opté pour l’imposition de leurs revenus professionnels selon le Régime des traitements et salaires ne peuvent pas déduire, au titre de leurs frais réels, les cotisations sociales facultatives qu’ils versent (loi Madelin), au motif que ces cotisations ne présentent pas les caractéristiques de cotisations versées à des organismes de retraite et de prévoyance complémentaires auxquels un salarié est affilié à titre obligatoire.

CAA Lyon n° 13LY00001 du 23 Novembre 2013

B - BÉNÉFICES NON COMMERCIAUX

• Charges déductibles :

Les professionnels qui exercent plusieurs activités relevant de catégories d’imposition distinctes, peuvent généralement répartir leurs charges au prorata du chiffre d’affaires de chaque profession. Toutefois, lorsque les dépenses sont engagées uniquement pour l’exercice d’une activité, il convient de rattacher celles-ci à l’activité concernée.

Cette solution doit notamment s’appliquer aux agents d’assurances qui effectuent des opérations de courtages et qui, à ce titre, sont imposés à la fois en BIC et en BNC.

BOI-BNC-SECT-10-20 § 100

Un agent d’assurances qui exerce conjointement les activités de courtage et de commission ne peut pas opter pour la déduction forfaitaire des frais de véhicules pour ses frais afférents à l’activité BNC lorsque celui-ci ne tient qu’une comptabilité pour ses deux activités (sauf s’il renonce à la déduction de ses frais BIC). Le recours au forfait kilométrique est en effet impossible dans une comptabilité BIC, excluant donc, pour le BNC, cette déduction.

Réponse de M. MIGLIANICO – DSF RENNES – 09 Juillet 1996

Les agents d’assurances peuvent déduire de leurs revenus le montant des quittances impayées. En effet, cette déduction est autorisée l’année au cours de laquelle celles-ci ont été portées au débit du compte de l’agent par la compagnie, à condition que ce dernier incorpore à ses recettes imposables le montant des quittances récupérées sur les clients l’année du recouvrement.

L’agent a également pour obligation de joindre en annexe à sa déclaration annuelle un état comportant la liste nominative des quittances impayées.

BOI-BNC-BASE-40-10 § 490 à 510

L’achat à un confrère de contrats individuels à l’occasion du changement de domicile des clients ne constitue pas un transfert de clientèle mais relève de la gestion normale de son portefeuille.

Par suite, ces sommes constituent des recettes imposables pour l’agent indemnisé, et des frais déductibles pour l’autre agent.

BOI-BNC-BASE-30-10 § 130

Le portefeuille d’un agent d’assurances ne peut faire l’objet d’amortissements.

CAA Bordeaux du 8 Juin 1999 – n° 97-146

Un agent d’assurances qui retient des primes d’assurances qu’il devrait verser aux compagnies et des indemnités de sinistre qu’il devrait reverser aux clients dans le but de financer le versement d’autres primes et indemnités et de subvenir aux frais de fonctionnement de son cabinet ne peut, selon le Conseil d’État, être imposé sur la somme totale ayant fait l’objet du détournement de fonds. En effet, est uniquement imposable la part des détournements non couverte par les financements des autres primes, des autres indemnités et des frais généraux.

CE du 3 Février 2003 – n° 232370

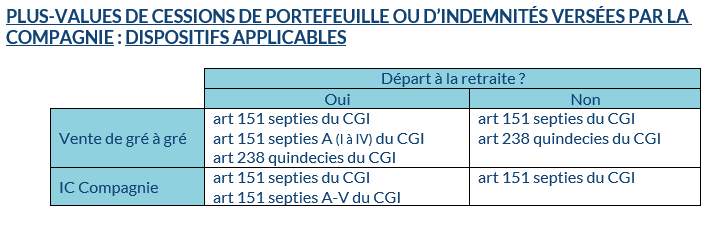

• Régimes d’exonération des indemnités de cession de portefeuille :

A compter du 1er janvier 2006, à l’occasion de son départ en retraite, un agent d’assurances est exonéré de plus-values professionnelles sur l’indemnité compensatrice reçue de la compagnie qui le mandate si les conditions suivantes sont respectées (Art 151 Septies A – V du CGI):

- Le contrat qui fait l’objet de l’indemnisation doit avoir été conclu depuis au moins 5 ans ;

- L’agent d’assurances doit faire valoir ses droits à la retraite ;

- L’activité de l’agent sortant est poursuivie par un nouvel agent exerçant à titre individuel ou sous forme de société dans le délai d’un an (QPC n° 663 du 19/10/2017). L’agent sortant n’est plus contraint d’exercer dans les mêmes locaux (QPC n° 587 du 14/10/2016).

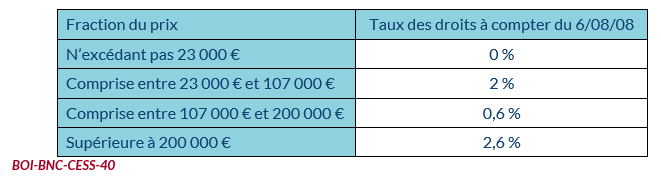

En contrepartie de cette exonération, l’agent d’assurances cédant est redevable d’une taxe alignée sur le droit budgétaire des cessions de fonds de commerce :

Rappelons que les prélèvements sociaux restent exigibles sur les sommes exonérées en vertu de l’article 151 septies A du CGI.

BOI-BIC-PVMV-40-20-20-40 § 230

Nota : Cette indemnisation par la Compagnie ne peut pas bénéficier des dispositions de l’article 238 quindecies du CGI. En effet, cet article exonère les cessions de fonds de commerce de moins de 300 000 € soumises aux droits d’enregistrements. Tel n’est pas le cas en présence d’indemnités versées par la compagnie.

La taxe exceptionnelle, versée par les agents d’assurances bénéficiant de l’exonération de plus-values sur les indemnités compensatrices conformément à l’article 151 septies A-V du CGI, n’est pas déductible des revenus du cédant. En effet celle-ci suit, pour l’Administration, le même régime que l’Impôt sur le Revenu.

Réponse DGI de BERCY – 16 Février 2007 et BOI-BNC-CESS-40-20 § 170

N’entrent pas dans le champ d’application de l’article 151 septies A-V du CGI, les agents d’assurances qui cèdent de gré à gré leur portefeuille à un nouvel agent. Pour ces cessions, d’autres dispositifs d’exonérations prévus aux articles 238 Quindecies, 151 Septies et 151 septies A du CGI peuvent entrer en application.

BOI-BNC-CESS-40-10 § 470

En cas de cessation d’activité d’un agent d’assurances associé d’une société de fait, l’indemnité versée par la compagnie à cet associé constitue une plus-value imposable.

Le professionnel est intégralement imposable même lorsque le contribuable renonce à percevoir l’indemnité en contrepartie de la nomination de son fils en qualité d’agent général.

TA Strasbourg du 25 Avril 1997 - nos 91-128 et 91-129

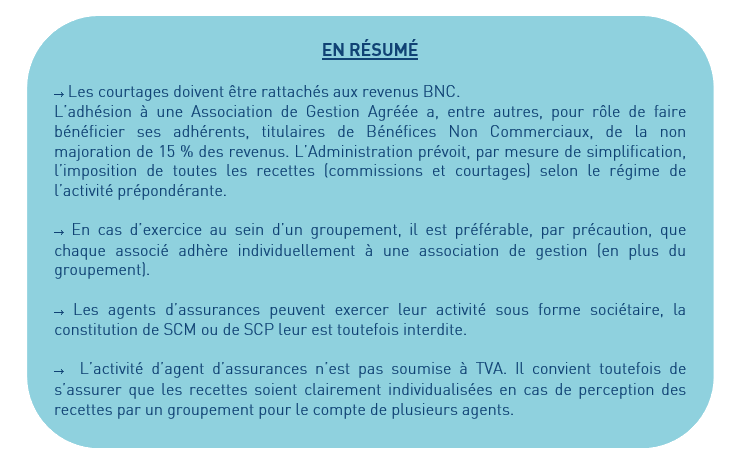

C - COURTAGES

• Imposition en BIC/BNC Courtage :

Selon les anciens textes (BOI-BNC-CHAMP-10-20 § 260), les revenus provenant des opérations de commissionnement et ceux provenant des courtages doivent être imposés dans la catégorie qui leur est propre (Non Commerciale [ou Traitements et Salaires si option Art. 93-1 Ter du CGI] et Commerciale), ces deux activités n’étant, pour l’Administration, pas le prolongement direct l’une de l’autre.

De plus, il est précisé qu’en toute hypothèse, les opérations de courtage d’assurances, quelle que soit leur importance, revêtent un caractère commercial.

Désormais, dans sa mise à jour documentaire du 3 Février 2016, l'Administration admet le rattachement des courtages, réalisés par les Agents d'Assurances, à leurs revenus BNC, en vertu de l'article 155 du CGI (donc si ces courtages ne sont pas prépondérants en termes de recettes). (BOI-BNC-CHAMP-10-30-50 § 300).

A l’inverse, lorsqu'une entreprise industrielle ou commerciale étend son activité à des opérations dont les résultats entrent dans la catégorie des bénéfices de l'exploitation agricole ou dans celle des bénéfices des professions non commerciales, il est tenu compte de ces résultats pour la détermination des bénéfices industriels et commerciaux à comprendre dans les bases de l'impôt sur le revenu.

Article 155 du CGI

Les prestations de services réalisées par des agents d’assurances dans le cadre d’opérations d’assurances bénéficient d’une exonération de TVA (art. 261 C, 2° du CGI).

De ce fait, les agents généraux d’assurances ne peuvent pas opter pour le paiement de la TVA.

Art. 261C, 2° du CGI et BOI-TVA-CHAMP-30-10-60-10 § 300

La mise à disposition par un agent d’assurances de locaux et de matériels dont il est propriétaire constitue, en l’absence de toute preuve de l’existence d’un groupement en vue de l’utilisation de moyens communs, une activité soumise à TVA sous réserve de la franchise en base de TVA.

CAA Bordeaux 21 Novembre 2000 – n° 97-1772

Les prestations réalisées au profit d'un agent d'assurance par un sous-traitant sont exonérées de TVA si ce dernier participe à la conclusion du contrat.

CE du 9 octobre 2019 n°416107 et CJUE du 17 mars 2016, C-40/15

Lorsqu’un agent d’assurances cesse son activité en cours d’année et que cette activité est poursuivie par un gestionnaire de la compagnie d’assurances puis par un nouvel agent, le cédant est redevable de la Cotisation Foncière des Entreprises pour l’année complète et ne peut pas bénéficier du dégrèvement de cette taxe prévue à l’article 1478-I-al.2 du CGI.

CE 6 Juin 2007 – n° 270411

La CAVAMAC gère trois types de cotisations :

- La cotisation au régime de base (RBL), dont les taux et modalités de calcul sont identiques à tous les professionnels libéraux (taux de 8,23 % entre 0 € et 1 PASS (Plafond Annuel de la Sécurité Sociale) et 1,87 % entre 1 et 5 fois le PASS.

- - La cotisation au régime Complémentaire (RCO).Ce régime est financé par une cotisation supplémentaire égale à 8,16 % (6,30 % x 129,5 % (taux d’appel)) des commissions et rémunérations brutes déclarées aux Contributions Directes pour l’année précédente, sous réserve qu’elles soient supérieures au plancher en vigueur (43 035,58 € en 2021), et dans la limite d’un plafond égal à 12 planchers (516 415 € en 2021). Ces cotisations sont partiellement prises en charge par la compagnie et doivent donc être intégrées aux commissions déclarées par l’agent et déduites en charges.

- - La cotisation au régime d’assurances invalidité-décès obligatoire (RID), institué depuis le 1er janvier 2004. Ce régime comporte des avantages en cas de décès de l’agent ou lorsque celui-ci est reconnu invalide à titre définitif. Cette cotisation est égale à 0.7 % des commissions dans la limite d’un plafond (516 415 € en 2021).

Décret n° 2003-1273 du 26 Décembre 2003

Les agents d’assurances cotisent obligatoirement auprès de l’Association PRAGA (loi Madelin) pour un taux global de 0,42 %* des commissions brutes et rémunérations plafonnées (payées par les Compagnies → à déclarer en Commissions et en Charges).

Cette cotisation couvre :

- la complémentaire santé PRAGA 100 % (0,25 %*) ;

- la garantie rente du conjoint survivant (0,11 %*) ;

- la garantie rente d’éducation (0,06 %*).

*Taux au 1er janvier 2021

Caisse de retraite des agents d’assurances :

CAVAMAC

30 Rue Oliver Noyer

75014 PARIS CEDEX

Tel : 01 81 69 36 01

www.cavamac.fr

Les agents généraux d’assurances peuvent exercer leur activité à titre individuel ou sous forme de sociétés :

- SEP de moyens (simple mise en commun de Moyens) → imprimés 2031 + 2036 Bis ;

- SEP de moyens et de gestion (mise en commun des Moyens et gestion des comptes des associés par l’intermédiaire de comptes de tiers) → imprimés 2031 + 2036 Bis ;

- SEP d’exercice (mise en commun des recettes (y compris courtages accessoires) et des dépenses) → imprimé 2035 pour SPEC ;

- Sociétés commerciales régies par le Code de Commerce.

→ Organismes nationaux et syndicats professionnels

Fédération nationale des syndicats d’agents généraux d’assurances :

AGEA

30 Rue Oliver Noyer

75014 PARIS CEDEX

Tel : 01 70 98 48 00

www.agea.fr

→ Code NAF

6622 Z - Activités des agents et courtiers d'assurances

→ Convention collective nationale du personnel des agences générales d’assurances N° 3115- Etendue par arrêté du 9 décembre 2003 – JORF 18 Décembre 2003

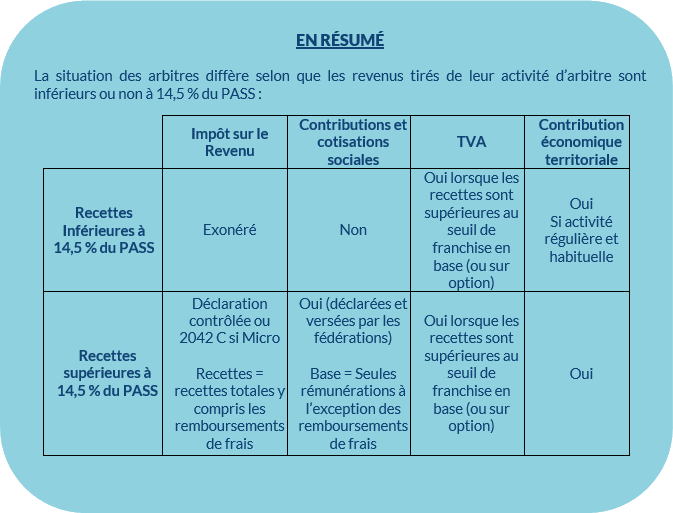

Précisé par la Loi n° 2006-1294 du 23 Octobre 2006, le statut des arbitres est aujourd’hui clairement défini. En effet, bien qu’exerçant leur activité dans le respect des règlements établis par leur Fédération, les arbitres accomplissent leur mission en toute indépendance. De ce fait, les arbitres ont le statut de professionnel indépendant.

Depuis le 1er janvier 2007, les sommes perçues par les arbitres sont exonérées d’impôt sur le revenu et de cotisations sociales si elles n’excèdent pas 14,5 % du montant du Plafond Annuel de la Sécurité Sociale (PASS).

Au-delà de ce seuil, l’activité d’arbitre sportif relève de la catégorie des Bénéfices Non Commerciaux.

Loi 2006-1294 du 23 Octobre 2006

Selon le Conseil d’Etat, les arbitres de football ne sont pas placés dans un état de subordination vis-à-vis de leur Fédération, bien que ceux-ci soient licenciés à la même Fédération et que seule la Fédération puisse décider de l’organisation de leur travail.

Le Conseil d’Etat considère ainsi que la faculté donnée aux arbitres de refuser les sollicitations de la Fédération et l’indépendance dont ils disposent dans l’exercice de leur mission justifient la classification dans la catégorie des Bénéfices Non Commerciaux des revenus tirés de leur activité.

CE du 18 Janvier 2008 – n° 303823

La Cour Administrative d’Appel de Lyon considère qu’étant placé dans un état de subordination vis-à-vis de sa Fédération, un arbitre sportif n’est normalement pas assujetti à la TVA.

Cette position est cependant contraire à celle adoptée par le Conseil d’État qui considère quant à lui qu’un arbitre est, dans la mesure où il perçoit une rémunération en contrepartie d’un service rendu, normalement assujetti à la TVA.

Notons que, contrairement à la CAA de Lyon, le Conseil d’État suit les dispositions légales édictées par la Loi du 23 octobre 2006 écartant tout lien de subordination entre l’arbitre et sa fédération.

CE du 18 Janvier 2008 – n° 303824

Lorsque leurs recettes dépassent 14,5 % du PASS, les arbitres sont normalement assujettis à la TVA et seulement en cas de dépassement des seuils de franchise en base.

Les arbitres sportifs sont redevables de la Cotisation Foncière des Entreprises lorsqu’il est possible de considérer leur activité comme étant régulière et habituelle, appréciation qui relève, sous le contrôle du juge de l’impôt, de l’examen des services fiscaux locaux.

Réponse de l’Administration du 11 Mars 2011

BOI-IF-CFE-10-20-20-40 §90

Précisons que l’exonération de Contribution Economique Territoriale à titre permanent réservée aux sportifs n’est pas applicable aux arbitres.

De ce fait, ils sont imposables à la CET dans les conditions de droit commun.

Art. 1460, 7 du CGI

TA Amiens du 25 Septembre 2003

Depuis le 1er janvier 2007, les arbitres sont affiliés au régime général de la sécurité sociale mais bénéficient, pour le calcul de leurs cotisations et contributions sociales, d’une franchise déterminée en fonction du plafond annuel de la sécurité sociale.

En effet, les recettes d’un arbitre ne sont soumises aux cotisations et contributions sociales que lorsqu’elles excèdent 14,5 % du PASS. Dans ce cas, les recettes doivent être soumises à ces cotisations, à l’exception des remboursements de frais.

Par ailleurs, les fédérations sportives ont pour obligation de déclarer et de verser les cotisations afférentes aux rémunérations versées aux arbitres.

Ainsi, lorsque les sommes perçues par un arbitre dépassent le plafond, celui-ci est tenu d’en informer sa fédération sans délai.

Les arbitres doivent également établir un document leur permettant de recenser l’ensemble des sommes perçues pour chaque mission effectuée dans le cadre de leur activité d’arbitre.

Décret n°2007-969 du 15 Mai 2007

Circulaire ACOSS du 7 Juin 2007 - n° 2007-080

Les arbitres exercent leur activité à titre individuel. L’article L 223-2 du titre II du livre II du Code du Sport, créé par la loi 2006-1294 du 23 Octobre 2006, stipule que les arbitres sont chargés d’une mission de Service Public, permettant ainsi l’application de peines pénales aggravées, aux

auteurs d’agressions d’arbitres dans l’exercice de leur mission.

→ Une seule Association pour représenter les arbitres de disciplines différentes

AFCAM

Maison du Sport Français

1 Avenue Pierre de Coubertin

75 640 PARIS CEDEX 13

Tel : 01 40 78 28 55

www.arbitre-afcam.org

→ Code NAF

9319 – Autres activités liées au sport

→ Convention collective nationale du sport N° 3328 – Etendue par arrêté du 21 Novembre 2006

Organisée en ordre, la profession d’architecte est régie par la loi 77-2 du 3 Février 1977 modifiée et par le Code de Déontologie issu du décret 80-217 du 20 Mars 1980 modifié.

L’architecte a pour mission d’obtenir une autorisation de construire pour le compte du maître de l’ouvrage qui veut exécuter des travaux de construction ou de rénovation.

Dans le cadre de sa mission, l’Architecte est chargé d’établir le projet architectural nécessaire à la délivrance du permis de construire.

Les revenus des architectes exerçant à titre individuel sont taxables en Bénéfices Non Commerciaux.

• Option créances-dettes :

Cette profession peut avoir intérêt à opter pour la détermination du résultat selon une comptabilité prenant en compte les créances acquises et les dépenses engagées.

L’option pour le régime « Créances-Dettes » s’exerce :

- en début d’activité, avant la date limite de dépôt de la déclaration contrôlée n° 2035

BOI-BNC-BASE-20-10-20 § 30

- en cours d’activité, avant le 1er février de la première année au titre de laquelle le bénéfice est déterminé en fonction des créances acquises et des dépenses engagées

BOI-BNC-BASE-20-10-20 § 20

Des états de suivi des créances et des dettes non éteintes sont à joindre par ailleurs aux déclarations de résultat.

BOI-FORM-000046

• Sort des primes d’assurances versées après la cessation d’activité :

Les primes d’assurances versées après la cessation d’activité de l’architecte entraînent la constatation d’un déficit non commercial imputable, le cas échéant, sur le revenu global.

Réponse Birraux - AN - 16/02/1998

• Architectes paysagistes :

Les architectes paysagistes sont imposables dans la catégorie des Bénéfices Non Commerciaux lorsque l’activité est assimilée à la création. Toutefois, lorsque cette activité consiste en l’exploitation d’une pépinière, les revenus sont alors imposables en Bénéfices Agricoles.

BOI-BNC-CHAMP-10-20 § 130

• Date de prise en compte en recettes des créances DAILLY :

Dans une comptabilité tenue selon les règles des recettes et des dépenses, une recette est réputée encaissée au moment où le contribuable en a la libre disposition. De ce fait, les sommes perçues sont imposables le jour du crédit effectué par la banque sur le compte bancaire du professionnel (voir infra concernant la TVA).

BOI-BNC-BASE-20-10-10 §10

• Date de dation en paiement :

Les architectes peuvent recevoir des sociétés immobilières, des appartements faisant l’objet de dation en paiement.

Dans ce cas, la date retenue n’est pas celle d’un acte sous-seing privé mais celle de l’acte authentique établi conformément à l’article 1317 du Code Civil.

CE du 10 Février 1965 - n° 59814

Lorsque la dation porte sur un bien en cours d’achèvement, les recettes correspondantes sont considérées comme étant perçues au fur et à mesure de l’exécution des constructions.

CE du 13 Juin 1990 - n° 70018

• Revenus exceptionnels ou différés :

Ne peuvent être considérés comme des revenus différés, les honoraires perçus par un architecte, dès lors que les encaissements interviennent dans des délais normaux et habituels.

CAA Douai du 6 Juillet 2000 - n° 96-1854

• Imposition des primes allouées lors de concours :

Les primes versées aux architectes qui ne sont pas retenus, dans le cadre de concours ou de mises en compétition, ont le caractère d’honoraires professionnels et sont de ce fait soumises à la TVA.

• Taux de TVA applicables :

Les opérations de diagnostic parasitaire réalisées par les architectes sont imposables à la TVA au taux normal.

Réponse Diard - AN - 06/10/2003 et Réponse Picheral - SENAT - 09/10/2003

Les prestations de préparation des sols et de plantation sont soumises au taux normal de TVA. Les fournitures de végétaux bénéficient quant à elles du taux réduit de TVA à condition que ces produits n’aient subi aucune transformation.

Réponse Marty - AN - 30/12/2002

Les Architectes et décorateurs d’intérieur ne peuvent bénéficier du taux réduit de TVA même lorsqu’ils effectuent des prestations d’aménagement portant sur des locaux à usage d’habitation achevés depuis plus de 2 ans.

Lettre DLF du 6 Octobre 2008

Les revenus provenant d’activités de maîtrise d’œuvre sont soumis au taux intermédiaire de TVA, s’ils sont réalisés dans des locaux d’habitations achevés depuis plus de 2 ans. Les architectes réalisant également la maîtrise d’œuvre bénéficient de ce taux intermédiaire de TVA.

Réponse Durieux - AN - 17/01/2000 et BOI-TVA-LIQ-30-20-90-30 § 210

Le taux réduit de TVA s’applique aux travaux de rénovations énergétiques portant sur des logements d’habitation achevés depuis plus de deux ans ainsi que sur les travaux induits qui leur sont indissociablement liés.

Loi de Finances pour 2014 n° 2013-1278 – Art. 9

• Exigibilité de la TVA sur créances DAILLY :

A l’instar des effets de commerce, la TVA afférente aux créances DAILLY, est exigible à la date du paiement de l’effet par le client (date d’échéance).

Caisse de retraite des architectes :

CIPAV

9 Rue de Vienne

75 403 PARIS CEDEX 08

Tel : 01 44 95 68 49

www.lacipav.fr

Les architectes peuvent exercer seuls ou en groupe ; ils peuvent également exercer en qualité de salarié ou de fonctionnaire.

Seules les sociétés qui revêtent l’une des formes suivantes, et inscrites au tableau de l’ordre des architectes, peuvent porter le titre de société d’architecture, sous conditions :

- SCP (Décret n°77-1480 du 28 Décembre 1977) ;

- SA, SAS, SASU, SARL, EURL ;

- Sociétés coopératives ;

- SEL (Décret n°92-619 du 6 Juillet 1992) ;

- SEP (Décret n°95-129 du 2 Février 1995).

Les SCP d’architectes peuvent être constituées entre des architectes et des membres de professions libérales non règlementées, qui sont utiles à l’exercice de la profession, tels que les décorateurs.

BON À SAVOIR

→ Organismes nationaux et syndicats professionnels

Conseil National de l’Ordre des Architectes

Tour Maine Montparnasse

33 Avenue du Maine

BP 154

75 755 PARIS CEDEX 15

Tel : 01 56 58 67 00

Fax : 01 56 58 67 01

www.architectes.org

Union Nationale des Syndicats Français d’Architectes (UNSFA)

29 Boulevard Raspail

75 007 PARIS

Tel : 01 45 44 58 45

www.syndicat-architectes.com

Syndicat de l’Architecture

24-26 Rue des Prairies

75 020 PARIS

Tel : 01 43 61 02 91

syndicatdelarchitecture.com

→ Code NAF

7111 Z – Activités d’architecture

→ Convention collective nationale des entreprises d’architecture du 27 février 2003 N° 3062 - Etendue par arrêté du 6 Janvier 2004 JORF 16 Janvier 2004.

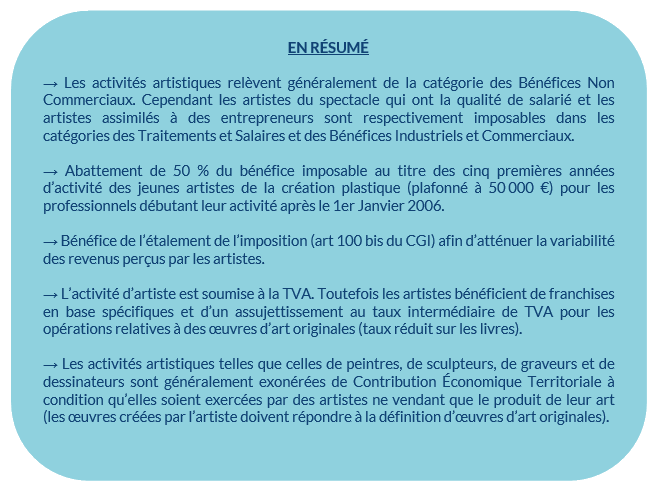

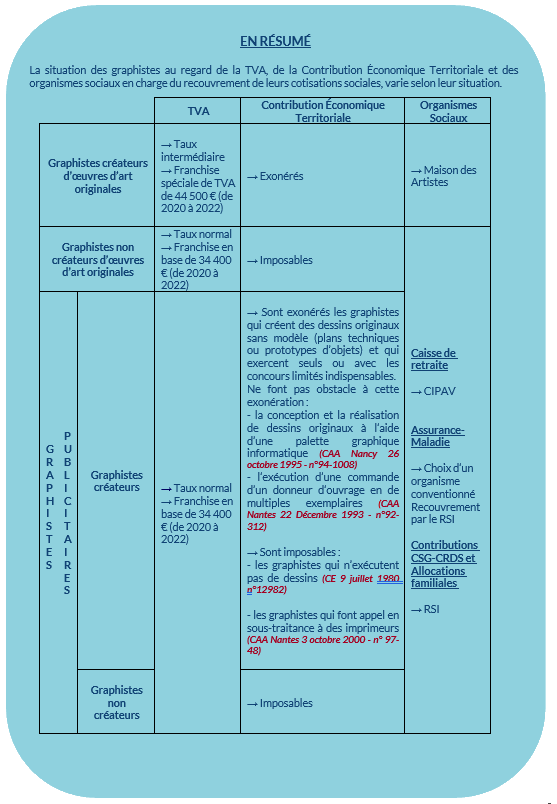

L’activité d’artiste consiste essentiellement à concevoir et réaliser des œuvres d’art originales. L’exercice de leur art par les artistes relève d’une pratique personnelle, et généralement indépendante, pour laquelle l’activité intellectuelle est prépondérante.

→ Pour obtenir des informations plus précises concernant les spécificités abordées dans les points suivants, vous pouvez vous reporter aux études spécifiques aux professions d’Auteurs-Compositeurs, de Graphistes, de Photographes et de Conservateurs-Restaurateurs d’œuvres d’art.

A - BÉNÉFICES NON COMMERCIAUX

Figurent parmi les activités artistiques qui relèvent de la catégorie des Bénéfices Non Commerciaux, les activités suivantes :

- les peintres,

- les sculpteurs,

- les graphistes,

- les photographes,

- les conservateurs-restaurateurs d’œuvres d’art,

- les artistes du spectacle (voir études points suivants).

→ Concernant les droits d’auteur, se reporter à l’étude menée au chapitre « Droits d’auteurs »

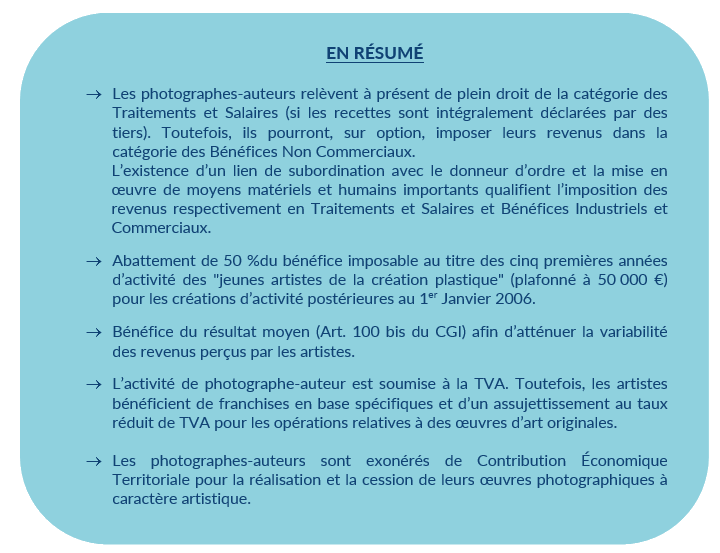

B - JEUNES ARTISTES DE LA CRÉATION PLASTIQUE - Abattement de 50 % du Bénéfice

Les personnes physiques auteurs d’œuvres d’art au sens de l’article 297 A du CGI bénéficient d’un abattement de 50 % sur leur bénéfice imposable, selon le régime de la déclaration contrôlée, qui provient de la cession ou de l’exploitation de leurs œuvres d’art originales. Il s’agit des œuvres d’art plastiques ou graphiques bénéficiant du taux réduit de TVA (voir liste au § 40 du BOI).

L’abattement s’applique au titre des cinq premières années d’activité et est plafonné à 50 000 € par an.

Il s’applique aux activités débutées à compter du 1er Janvier 2006. En pratique, les personnes physiques qui déclarent pour la première fois des revenus perçus à compter du 1er Janvier 2006 provenant de l’exercice d’une activité d’artiste de la création plastique peuvent bénéficier de cet abattement de 50 %.

BOI-BNC-SECT-20-30

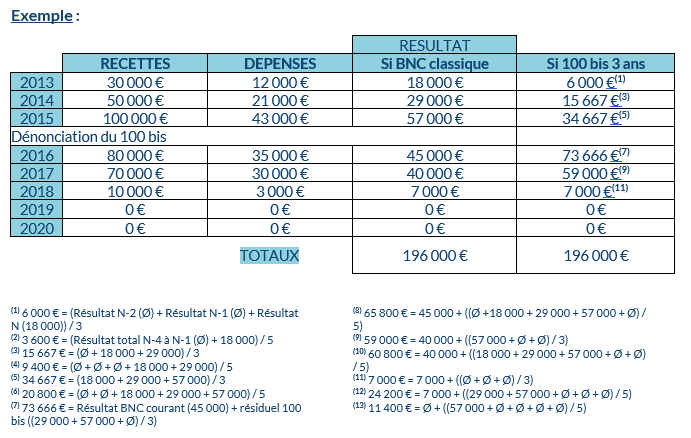

C - ÉTALEMENT DE L’IMPOSITION SUR LES BÉNÉFICES (Article 100 bis du CGI)

• Présentation du dispositif :

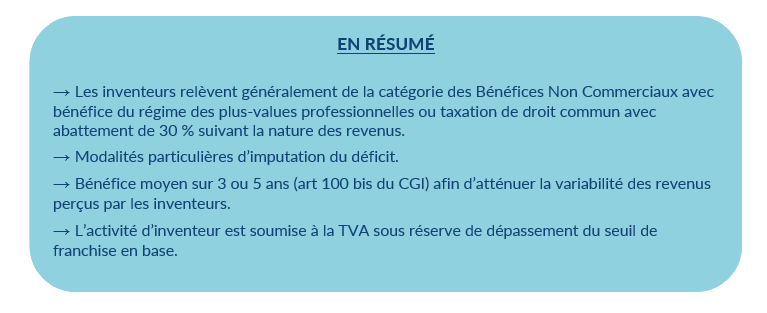

Les contribuables dont les bénéfices proviennent de la production littéraire, scientifique ou artistique et de la pratique d’un sport peuvent opter pour le régime d’imposition défini à l’article 100 bis du CGI afin de déterminer leur résultat imposable. Conformément à l’article 100 bis-I du CGI, ce dispositif leur permet de soustraire, de la moyenne de leurs recettes de l’année et des deux années précédentes, la moyenne des dépenses des mêmes années (calcul d’un résultat

moyen sur 3 ans). Partant de ce principe, le résultat moyen calculé peut conduire à la constatation d’un déficit (Réponse de l’Administration du 31 Mai 2013).

Notons que ces mêmes contribuables ont également la possibilité d’exercer la même option pour une période de 5 ans (article 100 bis-II du CGI).

BOI-BNC-SECT-20-20

• Intérêt de l’option :

Faire valoir cette option permet aux professionnels d’atténuer les effets de la progressivité de l’impôt sur le revenu en cas de forte hausse du bénéfice d’une année sur l’autre.

• Modalités d’option :

Une demande écrite doit être formulée à l’Administration lors du dépôt de la déclaration de résultat en précisant le choix de la période de référence (3 ou 5 ans) et les différents éléments de calcul du Bénéfice Moyen (Recettes et Dépenses des 2 ou 4 années antérieures à l’option).

• Révocation du régime :

Il est possible de révoquer le régime du bénéfice moyen à tout moment (demande écrite jointe à la déclaration de résultat de l’année où cesse l’option).

Il est toutefois impossible de modifier la période de référence (passage de 3 à 5 ans ou inversement).

• Champ d’application :

Non cumulable avec l’abattement des jeunes artistes de la création plastique, l’option pour l’étalement de l’imposition s’applique aux professionnels libéraux soumis à la déclaration contrôlée. De ce fait, les contribuables qui bénéficient du régime Micro-BNC ne peuvent pas opter pour ce dispositif.

Les dispositions de l’article 100 bis du CGI peuvent s’appliquer :

- aux productions littéraires, scientifiques et artistiques

Le bénéfice de ce dispositif est toutefois subordonné à la perception de revenus provenant de la propre production littéraire, scientifique ou artistique du contribuable. Ainsi, les héritiers et légataires sont exclus de ce dispositif.

- aux inventeurs

Les inventeurs titulaires des bénéfices non commerciaux semblent pouvoir bénéficier de ce dispositif.

Toutefois aucune précision n’a été apportée par l’Administration quant au cumul de ce dispositif avec l’abattement spécial pour frais de 30 %.

- aux artistes du spectacle

Les artistes du spectacle ont la possibilité d’appliquer l’étalement de l’imposition de leurs salaires, conformément aux dispositions de l’article 100 bis du CGI. Cette possibilité ne concernant que leurs salaires, il leur est donc impossible de bénéficier de ce dispositif pour les allocations perçues du pôle emploi spectacle.

- aux sportifs

Depuis 1992, l’option pour le régime prévu à l’article 100 bis du CGI est offerte aux sportifs pour la détermination de leur revenu imposable, qu’ils relèvent de la catégorie des bénéfices non commerciaux ou des traitements et salaires.

Cependant, le bénéfice de ce dispositif est limité aux revenus perçus au titre de la pratique d’un sport, les autres produits tels que les contrats de parrainage ou publicitaires se trouvent donc exclus de ce régime.

→ Notons que ce dispositif n’est pas applicable aux créateurs de logiciels.

D - PRIX ET RÉCOMPENSES

Les sommes perçues par les lauréats du prix Nobel ne sont pas soumises à l'impôt sur le revenu.

De même, les sommes perçues dans le cadre de l’attribution de récompenses internationales dans les domaines littéraire, artistique ou scientifiques équivalentes au prix Nobel ne sont pas soumises à l’impôt sur le revenu (cf liste des récompenses exonérées à l'article 39 A de l'annexe II bis du CGI).

BOI-BNC-CHAMP-10-40-10 § 70

Les autres récompenses sont quant à elles exonérées si elles sont décernées par un jury indépendant pour un ouvrage ou l'ensemble d'une œuvre à caractère littéraire, scientifique ou artistique et s’ils sont attribués depuis au moins trois ans.

BOI-BNC-BASE-20-20 § 740

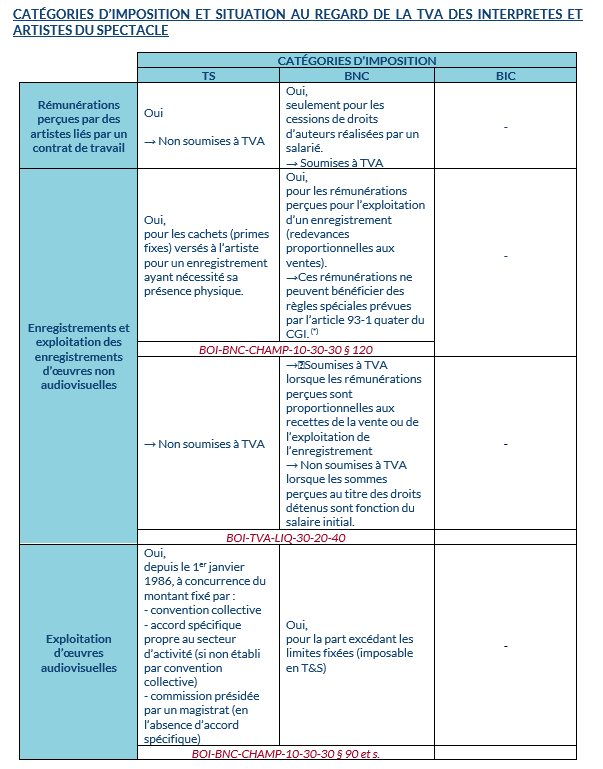

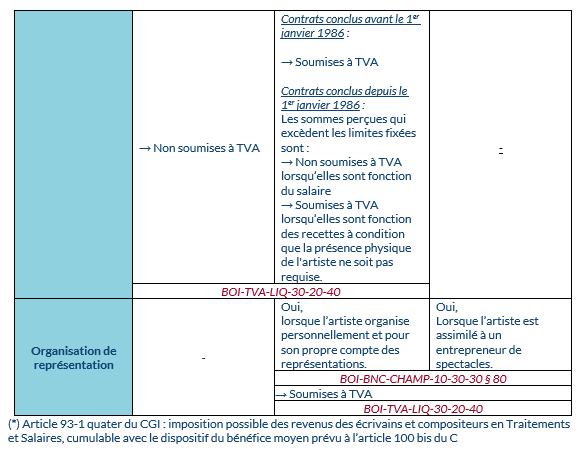

E - INTERPRÈTES ET ARTISTES DU SPECTACLE

La catégorie d’imposition des revenus perçus par les artistes du spectacle diffère selon les modalités d’exercice de la profession. Ainsi, même si les rémunérations qu’ils perçoivent relèvent normalement des traitements et salaires (Art. L 7121-3 du Code du Travail), elles peuvent néanmoins être imposables en BIC (lorsque l’artiste se comporte en entrepreneur de spectacle) ou en BNC (lorsque l’artiste organise lui-même et pour son propre compte des spectacles).

Les artistes exercent une activité normalement assujettie à la TVA. Ils peuvent cependant bénéficier de dispositions spécifiques telles que l’application du taux intermédiaire de TVA sur certaines opérations, une franchise en base spécifique et un mécanisme de retenue de TVA en faveur des auteurs.

A - MODALITÉS D’IMPOSITION

• Auteurs d’œuvres de l’esprit :

Lorsqu’ils exercent en tant que professionnels indépendants, les opérations réalisées par les auteurs d’œuvres de l’esprit sont soumises à la TVA.

Les rémunérations perçues par les auteurs d’œuvres de l’esprit ne sont normalement pas soumises à la TVA lorsqu’ils sont liés par un contrat de travail et de fait sont imposables dans la catégorie des Traitements et Salaires. Cependant, étant définis comme perçus à titre indépendant, les profits tirés de l’exploitation des droits conservés par l’auteur sur ses œuvres sont quant à eux soumis à la TVA alors même que celui-ci est lié par un contrat de travail.

BOI-TVA-LIQ-30-20-40 § 200 et s.

Sont qualifiées d’œuvres de l’esprit, les œuvres portant l’empreinte de leur auteur et qui présentent les caractéristiques d’une œuvre artistique.

Sont notamment concernées :

- les œuvres littéraires, dramatiques ou musicales ;

- les œuvres audiovisuelles et radiophoniques ;

- les œuvres chorégraphiques ;

- les œuvres graphiques ou plastiques ;

- les traductions et adaptations d’œuvres artistiques.

BOI-TVA-CHAMP-10-10-60-20 § 100

La vente d’œuvres graphiques ou plastiques est soumise à la TVA. Tel est notamment le cas des opérations réalisées par les auteurs-éditeurs qui assurent eux-mêmes la reproduction et la diffusion de leurs œuvres.

Lorsqu’un contrat « à compte d’auteur » lie un auteur à un éditeur qui commercialise les exemplaires pour son compte, les opérations réalisées sont également soumises à la TVA.

BOI-TVA-CHAMP-10-10-60-20 § 110

• Interprètes et Artistes du spectacle :

Les rémunérations perçues par les artistes du spectacle, les artistes-interprètes et leurs ayants droits doivent normalement être soumises à la TVA depuis le 1er Octobre 1991. Il convient toutefois, afin d’étudier les différentes particularités concernant les modalités d’imposition, de se reporter au tableau précédent.

BOI-TVA-CHAMP-10-10-60-20 § 180 et s.

• Réalisation de maquettes graphiques :

L’auteur de maquettes graphiques dont les travaux consistent en la conception et la réalisation de celles-ci, peut bénéficier de la franchise en base spéciale prévue pour les artistes (voir infra) et du taux intermédiaire de TVA prévu en faveur des auteurs d’œuvres de l’esprit (voir infra relatif au taux de TVA)

CAA Paris du 8 Juillet 1999 – n°97647

• Opérations non imposables :

Ne constituant ni la rémunération d’une livraison de biens ni la rémunération d’une prestation de services, les sommes perçues à l’occasion de l’attribution de prix et récompenses doivent être regardées comme des récompenses et sont ainsi non soumises à la TVA.

BOI-TVA-CHAMP-10-10-60-20 § 150

Les aides à la création octroyées par un organisme privé ou public sont également non soumises à la TVA sauf lorsqu’elles constituent le complément du prix d’une opération imposable ou qu’elles ont pour contrepartie une livraison de biens (ou le cas échéant une prestation de services).

BOI-TVA-CHAMP-10-10-60-20 § 160

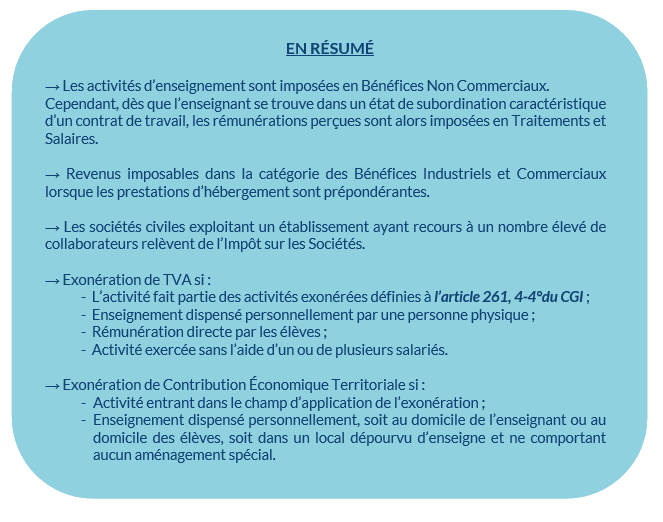

En ce qui concerne les revenus tirés d’une activité d’enseignement exercée par un artiste : voir notre étude sur les activités d’enseignement.

BOI-TVA-CHAMP-10-10-60-20 § 170

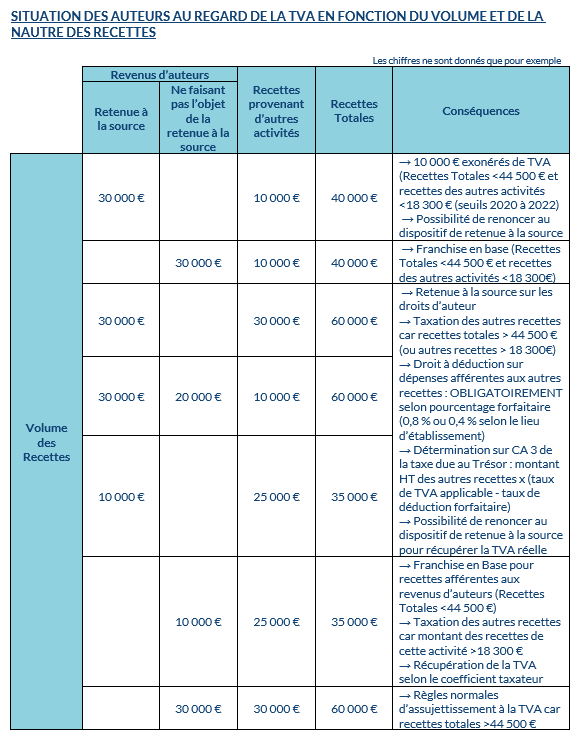

B - FRANCHISE EN BASE DE TVA

Les artistes bénéficient d’une franchise spécifique qui leur permet d’être exonérés de TVA tant que leurs recettes ne dépassent pas 44 500 € (seuil 2020 à 2022). S’ils dépassent ce seuil sans excéder 54 700 € (seuil 2020 à 2022), ils deviennent assujettis au 1er janvier de l’année suivante.

Lorsqu’ils dépassent ce deuxième seuil de 54 700 € en cours d’année, ils deviennent assujettis à compter du premier jour du mois de dépassement.

BOI-TVA-DECLA-40-30

Réforme 2015 : les seuils de cette franchise en base spéciale sont actualisés tous les 3 ans dans la même proportion que l’évaluation triennale de la limite supérieure de la première tranche du barème de l’impôt sur le revenu (IV de l’article 293 B du CGI).

Les artistes peuvent également bénéficier de la franchise en base de droit commun, soit 85 800 € (seuil 2020 à 2020) (et 94 300 € (seuil 2020 à 2022)) sur la vente de leurs œuvres, s’il s’agit d’une livraison de biens (livraison d’une sculpture ou d’un tableau).

Réponse DGI de BERCY – 19 Août 2004 et BOI-TVA-DECLA-40-30 § 20

Les artistes du spectacle, les auteurs et les interprètes d’œuvres de l’esprit peuvent bénéficier d’une franchise spéciale de 18 300 € (seuil 2020 à 2022) en sus de la franchise de 44 500 € pour les opérations autres que les cessions de droits d’auteurs.

Le bénéfice de cette franchise cesse de s’appliquer lorsque ces recettes dépassent le seuil de 22 100 € (seuil 2020 à 2022).

BOI-TVA-DECLA-40-30 § 400 et s.

Rappelons que le mécanisme de maintien de la franchise l’année suivant le dépassement du seuil limite ne s’applique pas aux franchises particulières.

BOI-TVA-DECLA-40-20 § 110

C - TAUX DE TVA

Relèvent du taux réduit de 5,5 % les importations, les acquisitions intracommunautaires et les livraisons (effectuées par l’auteur ou ses ayants droit) d’œuvres d’art.

Relèvent du taux intermédiaire de 10 % les livraisons d’art effectuées par d’autres personnes que l’auteur ou ses ayants droit.

Les autres opérations portant sur les œuvres relèvent du taux normal, telles que les œuvres plastiques, les tableaux, les estampes et les œuvres lithographiques.

→ La liste des œuvres considérées comme des œuvres d’art est définie par l’article 2 du décret n° 95-172 du 17 février 1995. Concernant la retenue à la source, se reporter à l’étude menée au chapitre « Droits d’auteurs »

Les opérations d’achats, d’importation, d’acquisition intracommunautaire, de vente, de livraison, de courtage ou de façon portant sur les livres sont soumises au taux réduit de TVA.

CGI, Art. 278-0 bis, 3° du A

Au sens du g. de l’article 279 du CGI, les œuvres audiovisuelles bénéficient du taux réduit de TVA à condition que le tirage de celles-ci soit contrôlé par l’artiste ou par ses ayants droits et qu’il se limite à 12 exemplaires signés et numérotés par l’artiste (à défaut l’œuvre doit être accompagnée d’un certificat d’authenticité signé et numéroté par l’artiste).

Réponse DGI de BERCY– 20 Février 2009

BOI-TVA-LIQ-30-20-100 § 300

Les peintres, sculpteurs, graveurs et dessinateurs sont exonérés de Contribution Économique Territoriale lorsque, considérés comme des artistes, ces derniers ne vendent que le produit de leur art.

Cette condition implique que l’artiste exécute personnellement des œuvres dues à sa conception personnelle (il peut également bénéficier du concours d’un tiers lorsque ce concours est strictement nécessité pour l’exercice de son art).

Toutefois, les artistes exploitant un établissement dans lequel le travail industriel est prédominant ne peuvent être considérés comme vendant le produit de leur art, le travail artistique n’étant que secondaire. Par conséquent, ils ne peuvent bénéficier de l’exonération de Contribution Économique Territoriale.

BOI-IF-CFE-10-30-10-60 § 170 à 210

Les artistes-auteurs relèvent du régime général de la Sécurité Sociales des Artistes-Auteurs (fusion de la Maison des Artistes et de l'AGESSA). Depuis le 1er janvier 2019, le recouvrement des cotisations sociales est assuré par l'URSSAF.

Le régime de retraite complémentaire obligatoire des artistes-auteurs (RAAP) affiliés à la Sécurité Sociales des Artistes-Auteurs est géré par l'IRCEC.

Les professionnels exerçant leur activité dans le domaine des Arts graphiques et n’étant pas considérés comme créateurs d’œuvres originales sont quant à eux affiliés auprès de la CIPAV.

Décret n° 2004-461 du 27 Mai 2004

Caisses de retraite des artistes :

La Maison des Artistes (*)

90 Avenue de Flandre

75 019 PARIS CEDEX

Tel : 01 53 35 83 63

www.lamaisondesartistes.fr

Agessa (*)

21 bis, Rue de Bruxelles

75 439 PARIS CEDEX 09

Tel : 01 48 78 25 00

www.secu-artistes-auteurs.fr

CIPAV

9 Rue de Vienne

75 403 PARIS CEDEX 08

Tel : 01 44 95 68 49

www.cipav-retraite.fr

(*) Fusion entre la MDA et l’AGESSA : Sécurité Sociale des Artistes Auteurs

Concernant la retenue à la source, se reporter à l’étude menée au chapitre « Droits d’auteurs »

VI - MODES D'EXERCICE DE LA PROFESSION

L’activité d’Artiste est essentiellement exercée à titre individuel. Toutefois, certaines œuvres requièrent la participation de plusieurs artistes qui peuvent, dans ce cas, exercer en collaboration (informelle ou société civile).

BON À SAVOIR

→ Organismes nationaux et syndicats professionnels

Syndicat National des Artistes Professionnels

11 Rue Berryer

75 008 PARIS

www.snap-art.fr

Syndicat National des Sculpteurs et Plasticiens

11 Rue Berryer

75 008 PARIS

Tel : 01 53 25 09 09

www.sculpteurs-plasticiens.org

→ Code NAF

9001 Z - Arts du spectacle vivant

9002 Z - Activités de soutien au spectacle vivant

9003 A - Création artistique relevant des arts plastiques

9003 B - Autre création artistique

→ Convention collective nationale

- des Arts, spectacles, chorégraphie, variétés N° 3277 – Etendue par arrêté du 20 Octobre 2004

- des entreprises artistiques et culturelles N° 3226 – Etendue par arrêté du 4 Janvier 1994

- des théâtres privés N° 3268 – Etendue par arrêté du 3 Août 1993

L’Audioprothésiste est un professionnel qui procède à l’appareillage des déficients de l’ouïe. Cette activité comprend le choix, l’adaptation, la délivrance, le contrôle d’efficacité immédiat et permanent de la prothèse auditive et l’éducation prothétique du déficient de l’ouïe.

La délivrance d’un appareil de prothèse auditive est soumise à la prescription médicale préalable et obligatoire du port d’un appareil.

L’Audioprothésiste exerce en collaboration étroite avec les médecins, les orthophonistes, les éducateurs et l’entourage du déficient auditif.

Pour consulter l’ensemble des règles fixant les conditions d’exercice de la profession :

Article L4361-1 et s. du Code de la Santé Publique

L’Audioprothésiste peut relever d’un statut de commerçant et donc être imposé dans la catégorie des Bénéfices Industriels et Commerciaux, ou peut exercer comme salarié (régime des Traitements et Salaires) dans un laboratoire d’audioprothèse.

A l’instar des Audioprothésistes, les activités de délivrance de prothèses ou produits médicamenteux relèvent du régime des Bénéfices Industriels et Commerciaux (opticien, pharmacien, prothésiste dentaire…).

Les audioprothésistes ne bénéficient pas de l’exonération de Contribution Économique Territoriale des médecins et auxiliaires médicaux exerçant, à titre libéral en zone rurale (commune de moins de 2 000 habitants).

Les auxiliaires médicaux en question sont mentionnés au livre Ier et au livre III de la quatrième partie du Code de la Santé Publique et sont imposés en BNC. Par conséquent, les audioprothésistes sont exclus de ce dispositif.

BON À SAVOIR

→ Code NAF

8690 E - Activités des professionnels de la rééducation, de l’appareillage et des pédicures podologues

Un auteur est une personne qui réalise des créations originales manifestant sa personnalité, qu'il s'agisse de lettres, de sciences humaines, de sciences, ou d'art.

Le compositeur est quant à lui un artiste qui compose de la musique, sa fonction étant d'organiser, selon un système qui lui est propre et qui caractérisera l’œuvre, une succession de sons.

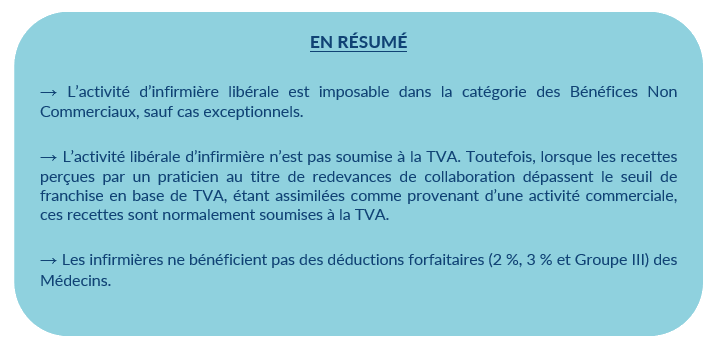

Les revenus des auteurs et des artistes-interprètes sont soumis à imposition et sont déclarés en en tant que Traitements et Salaires de plein droit lorsque ces revenus sont intégralement déclarés par des tiers (Art. 93-1 quater du CGI).

Les auteurs ont cependant la possibilité de demander, sur option, leur imposition dans la catégorie des BNC (3 ans non renouvelés tacitement).

A - BÉNÉFICES NON COMMERCIAUX

Les revenus perçus par les auteurs, les compositeurs et leurs héritiers ou légataires sont imposables dans la catégorie des BNC.

BOI-BNC-CHAMP-10-10-20-20 § 10

Les auteurs qui assurent eux-mêmes l’édition et la vente de leurs œuvres sont imposables dans la catégorie des Bénéfices Non Commerciaux.

BOI-BNC-CHAMP-10-10-20-20 § 80

Les revenus perçus dans le cadre de la production et la réalisation de films sont imposables dans la catégorie des Bénéfices Non Commerciaux.

CAA Lyon du 27 Janvier 2005 - n° 99-1893

Les écrivains et compositeurs implantés en Zone Franche Urbaine ne peuvent pas bénéficier du dispositif d’exonération prévu par l’article 44 Octies A du CGI.

Réponse Dominati - AN – 5 Mars 2001

B - TRAITEMENTS ET SALAIRES

Les Traitements et Salaires concernent les rémunérations perçues dans le cadre d’une activité salariée et certains statuts particuliers :

Pour les artistes du spectacle (Art. L.762-1 du Code du Travail) : les Traitements et Salaires concernent les rémunérations de leurs prestations quand leur présence physique est indispensable, ainsi que les rémunérations venant de la vente ou de l’exploitation d’un enregistrement.

→ Une étude de ce régime d’imposition est réalisée au chapitre des Droits d’auteur.

Revenus déclarés par des tiers : d’après l’art. 93-1 quater du CGI, les revenus, déclarés dans leur totalité par l’éditeur de l’auteur ou par la société d’auteur, sont à imposer dans la catégorie des Traitements et Salaires.

A noter que les auteurs domiciliés en France bénéficient de ce régime des Traitements et Salaires quand ils perçoivent des droits de source étrangère.

Les revenus de l’auteur seront considérés comme des BNC s’ils ne sont pas déclarés par la société d’auteur ou par l’éditeur ou sur option (3 ans non renouvelables tacitement).

Le régime des Traitements et Salaires peut être combiné avec les dispositions de l’art. 100 bis du

CGI qui permet d’opter pour l’imposition d’après un bénéfice moyen calculé sur trois ou cinq ans, cette option pouvant être révoquée.

→ Une étude de ce dispositif est réalisée au chapitre des Artistes.

Les auteurs agissant en tant qu’indépendants verront leurs revenus tirés de l’exercice du droit de reproduction et leur rémunération pour copie privée soumis à TVA, Sont également assujetties, les sommes perçues par les interprètes au titre de l’autorisation d’exploitation (pour les sommes n’ayant pas le caractère de salaire), la rémunération pour copie privée et la rémunération équitable.

A - TAUX DE TVA

Les rémunérations, hors salaires, des interprètes et des auteurs, sont soumises à TVA. Le taux de TVA applicable est le taux intermédiaire (Art. 279 g. du CGI).

La base d’imposition est constituée de l’ensemble des sommes perçues, avant tout prélèvement effectué pour le compte des auteurs par les sociétés.

B - FRANCHISE EN BASE DE TVA

Les auteurs d’œuvres de l’esprit (et leurs ayants droit) bénéficient de la franchise en base spécifique (voir "Artistes"). A la différence de la franchise en base classique de 34 400 € (seuil 2020 à 2022), rappelons que le mécanisme de maintien de la franchise l’année suivant le dépassement du seuil limite ne s’applique pas à cette franchise spécifique.

BOI-TVA-DECLA-40-30 § 290

A noter que les prix, récompenses ou aides ne sont pas imposables à la TVA si ceux-ci ne rémunèrent pas une livraison de biens ou une prestation de services.

BOI-TVA-CHAMP-10-10-60-20 § 150

C - TAUX DE TVA ET FRANCHISE EN BASE APPLICABLES AUX BIOGRAPHES

Les Biographes étant considérés comme des auteurs d’œuvres de l’esprit, ils bénéficient :

- de la franchise en base spécifique (44 500 € et 54 700 € de 2020 à 2022),

- du taux intermédiaire de TVA.

Cf. Réponse DGI de BERCY – 28 Janvier 2008

Les auteurs et compositeurs sont expressément exonérés de Contribution Économique Territoriale.

Art. 1460-3° du CGI

Le terme « Auteur » désigne les écrivains, c'est-à-dire les auteurs de livres, brochures et autres écrits littéraires et scientifiques ainsi que les auteurs d’œuvres dramatiques.

Le terme « Compositeur » désigne les auteurs d’œuvres musicales et chorégraphiques.

BOI-IF-CFE-10-30-10-60 § 410

L’exonération de Contribution Économique Territoriale ne peut pas s’appliquer à un contribuable qui, exerçant la profession de « concepteur rédacteur en publicité », fournit à des agences spécialisées des projets d’annonces publicitaires, de messages radiophoniques, de brochures, de dépliants, mais qui n’établit pas que, de manière générale, il joue, dans la conception de ces ouvrages et dans les formes ou les termes dans lesquels ceux-ci sont réalisés, un rôle prépondérant permettant de le regarder comme étant l’auteur d’œuvres personnelles.

CE du 25 Juin 1986 - n° 69234

Un concepteur de logiciel ne peut pas prétendre au bénéfice de l’exonération de Contribution

Économique Territoriale prévue par l’article 1460, 3° du CGI en faveur des auteurs.

Le Conseil d’Etat a estimé que, pour l’application des dispositions de l’article 1460-3° du CGI, l’œuvre doit être écrite, de façon manuscrite ou le cas échéant sur ordinateur, dans un langage qui est celui d’un mode de communication.

Cf. CE du 8 Octobre 2004 - n° 262622

CAA Bordeaux du 3 Avril 2003 – n°99-1810

Les auteurs relèvent du régime général de la Sécurité Sociales des Artistes-Auteurs (fusion de la Maison des Artistes et de l'AGESSA). Depuis le 1er janvier 2019, le recouvrement des cotisations sociales est assuré par l'URSSAF.

Les régimes de retraite complémentaire obligatoire des artistes-auteurs (RAAP) affiliés à la Sécurité Sociales des Artistes-Auteurs est géré par l'IRCEC.

L’activité d’Auteur-Compositeur est essentiellement exercée à titre individuel. Toutefois, certaines œuvres requièrent la participation de plusieurs artistes qui peuvent, dans ce cas, exercer en collaboration (informelle ou société civile).

BON À SAVOIR

→ Code NAF

9001 Z – Art du spectacle vivant

→ Convention collective nationale des Arts, spectacles, chorégraphie, variétés N° 3277 – Etendue par arrêté du 20 Octobre 2004

Entreprises artistiques et culturelles N° 3226 – Etendue par arrêté du 4 Janvier 1994

Les auto-écoles ont principalement pour activité l’enseignement de la conduite automobile.

Toutefois certains établissements ne se limitent pas aux cours et leçons donnés pour l’apprentissage de la conduite des voitures mais enseignent également la conduite des motos et des poids lourds ainsi que la navigation des bateaux et le pilotage d'avions.

L’Arrêté du 12 Avril 2016 relatif à l’exploitation des établissements assurant à titre onéreux la formation des candidats aux titres ou diplômes exigés pour l’exercice de la profession d’enseignant de la conduite et de la sécurité routière a été publié au Journal Officiel.

Cet Arrêté modifie les conditions à remplir pour être exploitant d’Auto-école.

A - BÉNÉFICES NON COMMERCIAUX

• Catégorie d’imposition :

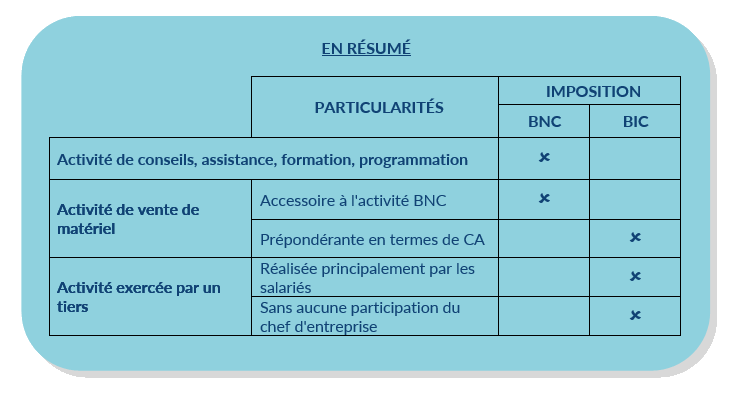

Normalement imposable dans la catégorie des Bénéfices Non Commerciaux, l’activité d’un exploitant d’auto-école peut toutefois relever des Bénéfices Industriels et Commerciaux lorsque cette activité est assimilée à une activité commerciale, compte tenu de la main d’œuvre employée, des moyens matériels utilisés, et des capitaux investis.

Réponse Authié - 04 janvier 1990

Toutefois, bien que faisant appel à des moyens matériels et humains importants, un exploitant d’auto-école qui assure la direction de son établissement, l’encadrement des moniteurs ainsi qu’une partie des leçons exerce une activité non commerciale.

CAA Paris du 24 Octobre 1991 – n°90-356

Un exploitant qui n’assure que la gestion administrative et, compte tenu du nombre et de l’éloignement de ses établissements, ne peut prendre une part effective à l’enseignement, ne peut être considéré comme exerçant une activité non commerciale et relève de ce fait des Bénéfices Industriels et Commerciaux.

BOI-BIC-CHAMP-60-50 § 110 et BOI-BNC-CHAMP-10-30-20 § 160

L’exercice d’une activité commerciale par un exploitant d’auto-école en sus de son activité non commerciale implique que chacun de ses revenus soit imposé dans la catégorie qui lui est propre.

Ainsi les activités d’enseignement de la conduite et de loueur de voiture exercées par un contribuable doivent être respectivement imposées en Bénéfices Non Commerciaux et Bénéfices Industriels et Commerciaux.

BOI-BNC-CHAMP-10-30-20 § 170

• Achat de Timbres-Quittances :

Les achats de timbres-quittances effectués par les exploitants d’auto-écoles pour le compte de leurs clients répondent à la définition des débours.

Concernant la méthode de comptabilisation des débours, se reporter à la profession d’ « Avocats ».

Réponse Delfosse – AN – 23 Juin 1980

• Permis à un euro par jour :

Le professionnel de la conduite partenaire de cette opération perçoit directement la somme accordée au candidat au permis de conduire par l’établissement bancaire.

En comptabilité recettes-dépenses, une recette est réputée encaissée au moment où le contribuable en a la libre disposition. Il n’est donc pas tenu compte de l’année au cours de laquelle la prestation est réalisée.

BOI-BNC-BASE-20-10-10 § 1 et 10

La somme versée par l’établissement bancaire est donc à déclarer à la date d’inscription au crédit du compte bancaire du professionnel.

Néanmoins, le blocage d’un compte permet d’écarter la présomption de mise à disposition des sommes.

Si le blocage des sommes est effectué à l’initiative de la banque, les recettes et la TVA y afférentes ne seront déclarées qu’au fur et à mesure des déblocages.

Par contre, si le blocage de la somme est à l’initiative de l’auto-école et que c’est elle-même qui décide du déblocage fractionné des sommes au fur et à mesure des leçons, il s’agit alors d’une décision de gestion, laquelle n’a aucune incidence sur la date d’encaissement de la somme. Elle correspond alors à la date de versement des fonds par la banque, et non aux dates des déblocages successifs.

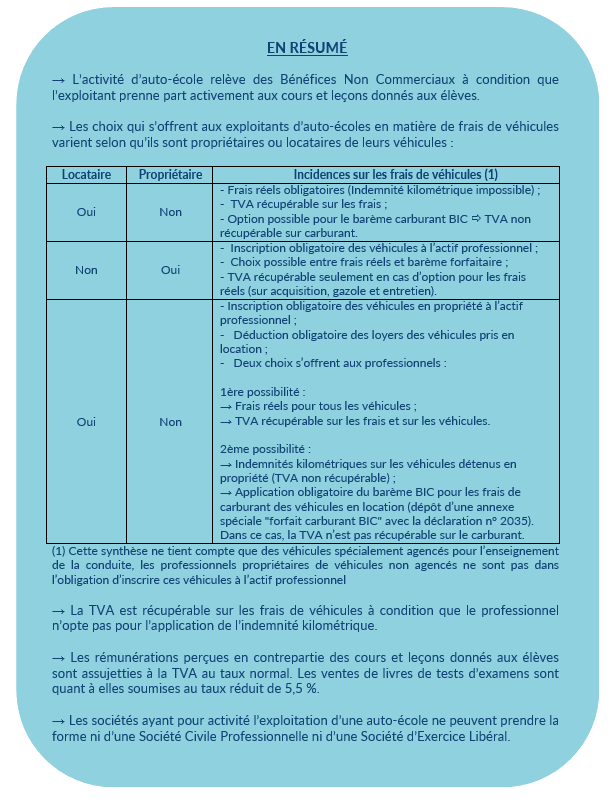

B - FRAIS DE VÉHICULES

• Véhicules en propriété :

Les véhicules spécialement agencés pour l’enseignement de la conduite constituent des éléments d’actif par nature. De fait, l’inscription à l’actif professionnel d’un véhicule auto-école dont l’exploitant est propriétaire, est obligatoire.

BOI-BNC-BASE-40-60-40-20 § 410 et 420

Les véhicules auto-écoles ne sont pas concernés par le plafonnement des amortissements des véhicules particuliers prévu par l’article 39.4 du CGI, dans la mesure où ils sont expressément nécessaires à l’exercice de la profession.

BOI-BIC-AMT-20-40-50 § 50

La déduction forfaitaire des frais de véhicules est applicable à un exploitant d’auto-école propriétaire de ses véhicules. Toutefois, celui-ci n’a pas, en cas d’option pour le forfait, la possibilité de récupérer la TVA sur l’achat et les frais de véhicules. Le barème kilométrique est en effet, selon l’Administration, établi à partir de bases TTC, la récupération de TVA ferait donc double emploi avec ce barème.

Réponse Cazin d’Honincthun – AN – 07 Octobre 1996

• Véhicules en location :